Comparatif d'assurances perte de gain

Sommaire

0 min

Qu’est ce que l’assurance incapacité de gain ?

L’assurance incapacité de gain vous protège d’une incapacité de gain des suites d’une maladie ou d’un accident. Son but est de couvrir la perte de gain dans la limite des prestations souscrites. L’assurance incapacité de gain a pour but de couvrir vos dépenses afin de vous permettre de maintenir un niveau de vie normal.

Dans le cas où vous tombez malade ou êtes victime d’un accident, pouvant entrainer une incapacité partielle ou totale d’exercer votre activité professionnelle, l’assurance incapacité prendra en charge votre salaire d’un moment pouvant aller de 60 à 70% de votre rémunération.

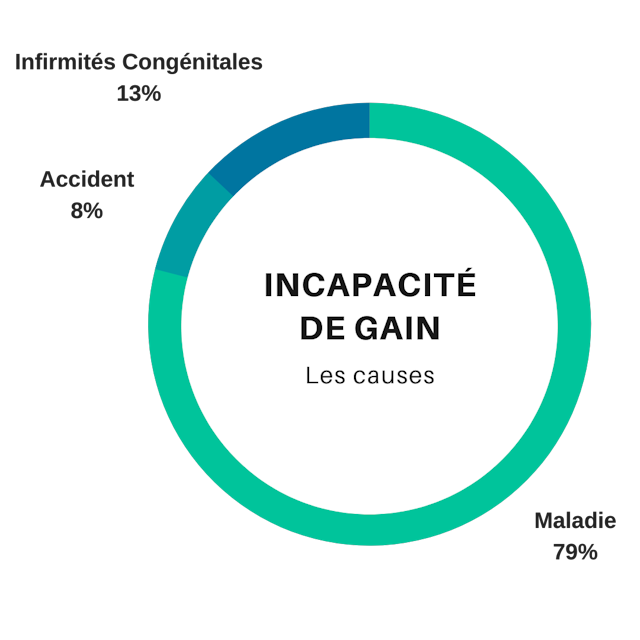

Quelles sont les principales causes d'incapacité de gain ?

Après étude de votre cas, les prestations sont versées mensuellement ou trimestriellement en fonction des caisses, une fois le délai d’attente complété. Ce délai est variable et dépend des prestations souscrites.

A noter que l’assurance incapacité de gain prend également en charge les primes d’assurances récurrentes.

Lors de la souscription d’une assurance incapacité de gain, vous pourrez définir vous-même le montant de la rente souhaitée, la durée et le délai d’attente avant versement.

Comment économiser sur son assurance incapacité de gain ?

Afin de faire des économies sur votre assurance incapacité de gain, plusieurs possibilités vous sont proposées :

- Comparer directement les différentes offres d’assurance perte de gain afin de bénéficier des meilleures couvertures au meilleur prix

- Assurer uniquement le risque maladie, sans le risque accident afin de bénéficier de réduction de primes

- Lister au préalablement ses besoins afin de n’assurer que les prestations utiles à votre situation

Qui peut souscrire une assurance perte de gain ?

L’employeur peut souscrire une assurance perte de gain pour ses employés, à noter que ce n’est pas une obligation légale.

Un travailleur indépendant ou un salarié non-assuré peut également souscrire à une assurance perte de gain afin de couvrir le risque en cas d’accident ou de maladie.

Que prend en charge mon employeur en cas d'incapacité de gain ?

Dans le cas où l’employeur ne souscrit pas d’assurance perte de gain, il est tenu de verser un salaire à son employé en cas de maladie, sous certaines conditions, régies par l’échelle Bernoise.

Qu'est ce que l'échelle Bernoise ?

| Année de service | Versement du salaire |

|---|---|

| Durant la 1ère année de service | 3 semaines |

| Durant la 2ème année de service | 1 mois |

| Durant les 3ème et 4ème années de service | 2 mois |

| De la 5ème à la 9ème année de service | 3 mois |

| Dès la 10ème année de service | 4 mois |

| Dès la 15ème année de service | 5 mois |

| Dès la 20ème année de service | 6 mois |

Dans le cas où vous êtes en incapacité d’exercer votre activité professionnelle à la suite d’un accident ou une maladie, vous êtes en droit de toucher votre salaire sur la base d’une durée déterminée par l’article 324A du code des obligations, sous les conditions suivantes :

- Vous travaillez depuis plus de 3mois pour le même employeur

- Ou votre contrat de travail a été conclu pour plus de 3mois avec votre employeur

Dans le cas où vous remplissez une des conditions citées, votre employeur versera intégralement votre salaire durant trois semaines durant votre première année de service. Ensuite, et en fonction du nombre d’années de service, cette période est peut varier de 1 à 6 mois durant laquelle votre employeur est tenu de vous verser votre salaire en totalité.

A noter qu’après chaque 5 années de service suivant la 20ème année, un mois supplémentaire de versement s’ajoute.

Alors, dois-je souscrire une assurance perte de gain ?

Vous pouvez choisir de souscrire une assurance perte de gain afin d’assurer votre niveau de vie en cas de maladie ou d’accident.

Dans les cas suivants, il est recommandé de souscrire une assurance perte de gain :

- Si vous exercez une activité indépendante : En cas de maladie ou d’accident, seul l’assurance incapacité de gain pourra couvrir votre salaire.

- Si vous exercez une activité qui n’est pas lucrative : En cas d’incapacité de gain, les rentes versées vous permettront de palier à votre activité.

Quelles sont les différentes options à comparer lors de la souscription d’une assurance incapacité de gain ?

En principe, 3 durées de prestations vous sont proposées : 365, 730 ou 1095 jours civils dans une période de 450, 900 ou 1350 jours consécutifs à compter du début de l’incapacité d’exercer. Cette période est indexée au 1er janvier de l’année suivante à partir de l’évolution de l’indice des prix à la consommation arrêté au 30 juin.

Tableau de durée d'attente, durée de droit aux prestations et durée de la période :

| Durée du droit aux prestations | Durée de la période | Délais d'attente (en jours) |

|---|---|---|

| 365 jours civils | 450 jours consécutifs | 10, 14, 21, 30, 60, 90, 120, 150 ou 180 |

| 730 jours civils | 900 jours consécutifs | 10, 14, 21, 30, 60, 90, 120, 150, 180, 270 ou 360 |

| 1095 jours civils | 1350 jours consécutifs | 10, 14, 21, 30, 60, 90, 120, 150, 180, 270, 360 ou 730 |

Mise à jour le : 01.02.2024Écrit par Alexis MilonResponsable du département assurance maladie chez Comparea.Pour en savoir plus sur notre équipe cliquez ici.

Questions les plus fréquentes

Le montant mensuel d'une assurance perte de gain est calculé à partir du montant des indemnités journalières, et du délai de carence choisi.

Non, l’employeur n’a pas l’obligation de contracter une assurance perte de gain maladie pour ses employés.